インボイス制度開始日をまたぐ取引の処理方法は?注意点を解説

最終更新日:2023年11月29日

今回はその中からインボイス制度開始日前後の取引について注意すべき点を解説します。

制度開始日前後の取引についての疑問点

新しい制度が始まるときに実務上気になる点として

「制度が始まる日をまたぐ取引はどのように処理すべきか」

があります。

2023年10月1日以降の取引についてはインボイスが必要となることがあると理解していても

「毎月15日締めで請求書を発行しているけど、請求書はどのように書けばいい?」

「9月に出荷されたものを10月に仕入処理したらどうなるの?」

「10月以降にサービス提供を受ける請求書を9月に処理したら?」

といった疑問はつきません。

今回はこうした疑問点について実務上どのように対処すべきか解説します。

なお、この後の解説を理解するために一点知っておいてほしいこととして「区分記載請求書等」があります。

インボイス制度が始まると、仕入税額控除(自社が納税する消費税額を計算する際に自ら負担した消費税額を控除すること)を受けるためにはインボイスの保存が必要、という点はご存知の方も多いのではないでしょうか。

実はインボイス制度が始まる前であっても、請求書等を保存していないと仕入税額控除を受けることができません。

この保存すべき「請求書等」ですが、単に請求金額が書いてあるだけでは不十分で、他にも必要な記載項目が法律で決められています(この条件を満たすものは「区分記載請求書等」と呼ばれます)。

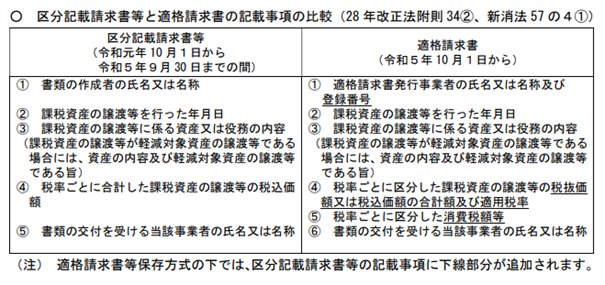

区分記載請求書等とインボイス(適格請求書)に書く必要がある項目は以下の通りです。

区分記載請求書等の記載項目に下線部分を追加したものがインボイスの記載項目です。

つまりインボイスとして認められる書類であれば、区分記載請求書等として必要な項目はすべて網羅しています。

制度開始日前後の取引に関する注意点

制度開始日前後の取引に関する注意点として3つ取り上げます。

制度開始日をまたぐ請求書

締め日が月末ではない売手として一番気になるのは、制度開始日前後の月締め請求書の書き方ではないでしょうか。

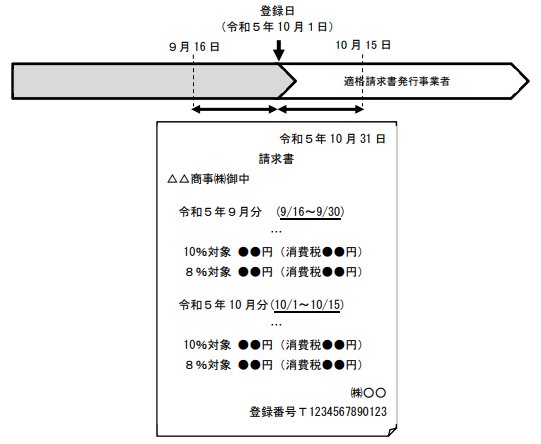

毎月15日締めで請求書を発行している場合、9月16日から10月15日の請求書はどのように作成すればインボイスとして認められるのか心配な方も多いと思われます。

この点については国税庁のインボイスQ&A(令和5年4月改訂、以下「インボイスQ&A」)問75で解説されています。

原則としては次図のように制度開始日前後で期間を分けて記載する必要があります。

ただし、売手の登録日が2023年10月1日の場合(10月1日からインボイス発行事業者となる場合)には、買手としては

- 9/16-9/30までの取引:区分記載請求書等として扱われるため仕入税額控除可能

- 10/1-10/15までの取引:インボイスとして扱われるため仕入税額控除可能

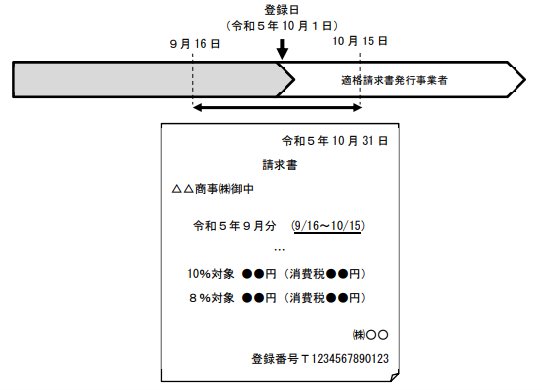

そのため次図のように2023年10月1日前後で区分せずに請求書を作成する方法も認められます。

※消費税額の計算について「積上げ計算」という方法を採用する場合には、取扱いが異なるケースがありますが詳細は割愛します。

ここで注意が必要なのは、この方法は2023年10月1日にインボイス登録を受ける事業者が対象ということです。

もし何らかの事情により売手が2023年10月2日以後に登録を受けた場合、制度開始日から登録日前日まではインボイスを発行できず、請求書において以下のそれぞれの区分に該当することがわかるように請求書を作成するなどの配慮が求められます。

| ~2023/9/30 | 2023/10/1~ 登録日前日まで | 登録日~ | |

|---|---|---|---|

| 発行する請求書 | 区分記載 請求書等 | インボイス 以外の請求書 | インボイス |

売上側と仕入側で計上のタイミングが異なる場合の取扱い

10月1日をまたぐ取引として

- 売上側:9月30日に売上計上

- 仕入側:検収完了後10月2日に仕入計上

売上側はインボイス制度が始まる前の取引として、インボイスではない請求書を出す可能性があります。

この場合、仕入側はインボイスがないため仕入に含まれる消費税を控除できないのでしょうか?

インボイスQ&Aの問38にこの点についての解説があります。

インボイス制度の対象となる取引は2023年10月1日以後に

- 売手が行う売上などの取引

- 買手が行う仕入などの取引

つまりこのケースでは、受け取った請求書がインボイスでなくても買手は仕入税額控除を受けることが可能です。

なお、仕入税額控除を受けるには区分記載請求書等として認められる請求書などの保存が必要となる点には注意してください。

短期前払費用として処理する際の注意点

法人税や所得税においては、一定の契約に基づく支払いで支払日から1年以内にサービス提供を受けるものについて、継続した処理を前提として、支払日に支払金額全額を経費として処理することを認める取扱いがあります。

これを「短期前払費用」といいます。具体的には翌年度1年分の賃料を一括して支払うケースなどが該当します。

【参考】国税庁:短期前払費用の取扱いについて

短期前払費用については、消費税の計算上も支払日に全額を消費税の対象となる仕入として取り扱うことが認められています。

ここで疑問となるのは、2023年10月以降にインボイス発行事業者からサービス提供を受ける短期前払費用に該当する支払いを2023年9月に行った場合の取扱いです。

支払日時点ではインボイス制度は始まっていませんが、実際にサービスを受けるのは制度開始後となります。

この点について、売手の売上計上が2023年10月以降であっても、買手が2023年9月30日までに区分記載請求書等を保存して短期前払費用の取扱いを適用しているのであれば仕入税額控除を適用できるとしています(インボイスQ&A 問38(注)4)。

なお、このケースで短期前払費用の適用を受けなかった(=対応する月ごとに経費を計上する)場合には、2023年10月以降にサービス提供を受ける分についてはインボイスの保存がないと仕入税額控除が制限されますのでご注意ください。

今からインボイスを出しても問題ない?

前項「売上側と仕入側で計上のタイミングが異なる場合の取扱い」で解説した売手と買手で売上・仕入の計上タイミングが異なるケースなどでは、売手としては買手の要望に応じて、制度開始前であってもインボイスを出すことを検討するかもしれません。

この点についてはインボイスQ&Aの問74において、制度開始前にインボイスを発行しても問題ないとされています。

インボイスに記載すべき項目がきちんと書いてあれば、区分記載請求書等として必要な項目をすべてカバーしているため、制度開始前にインボイスを交付しても区分記載請求書等として認められるためです。

ただしインボイスを発行するのは、インボイス発行事業者としての登録が完了した後でなければなりません。

特に法人の場合は税務署からの通知がなくても登録番号はわかりますが、登録が完了していないにもかかわらず請求書に登録番号を記載することは問題がありますのでご注意ください。

制度開始前から請求書等に登録番号を掲載することにより、取引先に

- インボイス制度に登録済みであること

- 自社のインボイス登録番号

インボイス制度への準備ができている事業者においては、先行してインボイスとしての要件を満たした請求書等を発行することを検討してみてはいかがでしょうか。

執筆者情報

加藤博己税理士事務所 所長 加藤博己(税理士・ファイナンシャルプランナー)税理士でありながらその枠にとどまらず、中小企業や個人事業主の経理業務の効率化をわかりやすく指導する専門家。中小企業の経営者が経理業務に苦戦する姿を見て、今後の中小企業の発展にはIT面からのサポートも欠かせないと考え、クラウド会計の導入やITを活用した顧問先業務の効率化を推進中。

プロフィールを見る >

インボイス のテンプレート一覧へ

インボイス制度に対応した請求書や領収書テンプレートのほか、取引先の登録番号を管理するシートや通知文等、Excel(エクセル)形式やWord(ワード)形式の様々なテンプレートが無料でダウンロードできます。

インボイス制度に関する解説記事と合わせてご利用ください。