フリーランスが知っておくべき消費税の基礎知識

最終更新日:2025年02月13日

2023年10月より開始されたインボイス制度は、フリーランスの方々に大きな影響を与えました。

これまでは、年間の課税売上高が1000万円以下であれば免税事業者として消費税の納税は免除されていましたが、制度施行後は、インボイスを発行する課税事業者への転換を余儀なくされるケースも出てきています。

そこで、今回のコラムでは「フリーランスが知っておくべき消費税の基礎知識」と題して、インボイス制度の導入によりどのような影響があるのかを知り、その核となる消費税についての基礎知識を解説していきます。

- インボイスとは?

- インボイス制度の概要

- インボイス(適格請求書)発行事業者(受託者:売手)の義務について

- 「簡易課税制度」と「2割特例」について

- 免税事業者等からの課税仕入れに係る経過措置について

- まとめ

インボイスとは?

インボイス制度(適格請求書等保存方式)が2023年10月1日に開始されました。

インボイス制度における「インボイス」とは、「適格請求書」のことをいい、消費税の情報、課税事業者の登録番号など必須項目として定められた情報を記載した「請求書等」のことを指します。

※請求書「等」としたのは、領収書や納品書がインボイスとして扱われることもあるためです。

このインボイス制度が導入されたことで、「仕入税額控除」の考え方が整理され、フリーランスは取引先から消費税対応を求められるようになりました。

そのため、フリーランスとしての収入や仕事の契約条件に、消費税の影響が出てくる可能性があります。

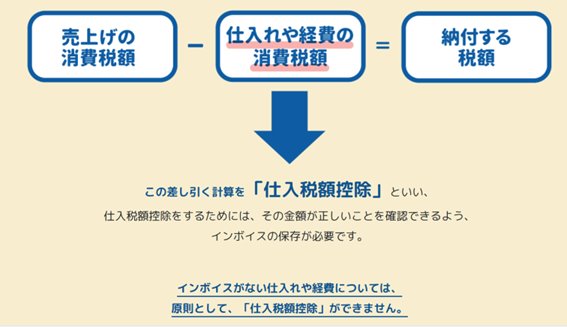

ここで、インボイスによる影響を正しく理解するために、「消費税の計算方法」を下図に示しました。

この図はインボイス制度を理解するための根幹となるため、しっかり確認をしましょう。

上図のように、インボイスが無いと仕入税額控除ができず、収める税額が増えてしまいます。そのため、「インボイス(適格請求書)」というものが取引上とても重要なものになってきます。

なお、次の関連記事では、「消費税」「インボイスの制度改正による影響」の基本について解説をしています。

関連記事:「わからない」を「わかった」に変えるインボイス制度入門

インボイス制度の概要

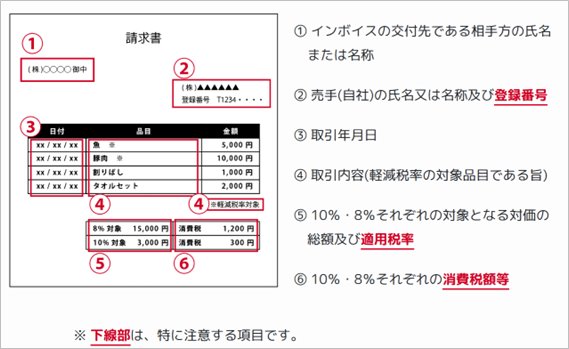

下図は、インボイス制度で最も大事な書類である「適格請求書」です。

上記(1)~(6)の内容がすべて記載されたものが「適格請求書」と呼ばれています。

この適格請求書という書類の存在をしっかり把握した上で、以下、インボイス制度の概要を解説していきます。

適格請求書等保存方式とは

適格請求書等保存方式(インボイス制度)とは、仕入税額控除(上図参照)を適正におこなうための新しい仕組みです。発注者(買手)が仕入税額控除の適用を受けるためには、帳簿のほか、受託者(売手)から交付を受けた「適格請求書(インボイス)」等の保存が必要となります。

適格請求書(インボイス)とは

適格請求書(インボイス)とは、受託者(売手)が発注者(買手)に対し「正確な適用税率や消費税額等を伝えるための手段」です。

適格請求書(インボイス)は、登録番号(適格請求書発行事業者登録番号)のほか、一定の事項が記載された請求書や納品書その他これらに類するものをいいます。

※発注者(買手)が作成した「仕入明細書等」による対応も可能です。

※様式が法令または通達等で定められているわけではなく、必要な事項が記載されたものであれば、名称を問わず、適格請求書に該当します。

そして、適格請求書を発行するためには、「適格請求書発行事業者」として税務署に申請し登録を受ける必要があります。

適格請求書に係る電磁的記録(電子インボイス)

適格請求書は、PDFなど電磁的記録でも発行・送付できます。その方法としては、

受発注システムを介した連絡(いわゆるEDI取引)、電子メール、インターネット上のサイトを通じた提供、記録用媒体での提供などです。

記載事項は書面の場合と同じです。

複数の書類による対応

適格請求書とは、一定の事項が記載された請求書、納品書その他これらに類するものとなり、ひとつの書類のみですべての記載事項を満たす必要はなく、相互の関連が明確な複数の書類全体で記載事項を満たしていればよいとされています。

たとえば、合計請求書と納品書の両方で(1)~(6)までの情報が記載されていればインボイスとして認められます(ただし両者の関連性が明確になっている必要があります)。

関連記事:「結局、どの書類がインボイスになるの?」と悩んだ時に読む話

簡易インボイスについて

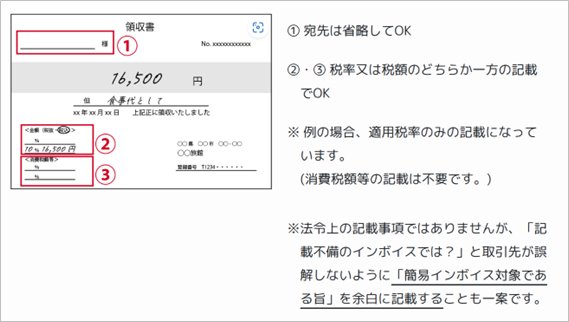

小売業、飲食店業、タクシー業などのような不特定多数のお客様相手の業種の場合は、記載事項の一部を省略した簡易インボイス(適格簡易請求書)の交付が認められています。

簡易インボイスの代表例は、レシート・領収書です。

なお、簡易インボイスが認められている業種は以下のとおりです。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限る)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

また、次の記事内では、インボイス・簡易インボイスの詳細な解説を行っています。

関連記事:正しいインボイス作成のために理解しておきたい「6つの記載事項」

インボイス(適格請求書)発行事業者(受託者:売手)の義務について

インボイス(適格請求書)発行事業者には、原則、以下の義務が課されます。

- 適格請求書(インボイス)の交付

- 交付したインボイス(適格請求書)の写しの保存 (1) 交付したインボイス(適格請求書)の写しを7年間保存

- 消費税の申告・納付の義務(帳簿への記帳義務)

※7年間の起算点は、交付した日の属する課税期間の末日の翌日から2か月を経過した日から7年間

(2) 交付したインボイス(適格請求書)の写しとは、交付した書類そのもののコピーに限らず、一覧表や明細書等により記載した事項が確認できるものでもOK。

(3) 自己の業務システム等で作成したインボイス(適格請求書)にかかる電磁的記録を出力し、書面で交付した場合には、当該電磁的記録を写しとして保存することでOK。

(4) 電子インボイス(電磁的記録の適格請求書)で交付した場合は、提供した電子インボイスそのものの保存でOK。

「簡易課税制度」と「2割特例」について

インボイス制度を機に、これまで免税事業者であったのに、取引先との関係からインボイス登録をして課税事業者にならざるをえなくなったフリーランスの方々もいらっしゃるのではないでしょうか。

そのような方々への救済措置としてできた制度が「2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)」です。

もともとある制度として、課税売上高が5000万円以下の中小事業者の納税事務負担に配慮した、簡易的に消費税の納税額を計算できる「簡易課税制度」があります。

関連記事:インボイスを正しく理解するための簡易課税制度入門

簡易課税制度では、業種ごとの「みなし仕入率」で消費税額を簡易計算できる制度です。

これに対して「2割特例」は、業種に関係なく、課税売上高の10%(または8%)にあたる消費税額を基準とし、その金額の2割を納税すればOKという制度です。

納税事務負担の軽減と納税額負担の軽減の両方を兼ね備えた制度といえるでしょう。

ただし、これはあくまで「免税事業者」から「課税事業者」になる選択をすることへの配慮からなる制度ですので、もともと課税事業者であった場合は適用されません。

つまり、基準期間の課税売上高が1000万円以下のインボイス発行事業者が対象となります。

なお、下記のような方は「2割特例」の適用対象外となりますので注意が必要です。

- 資本金が1000万円以上の新設法人

- 調整対象固定資産や高額特定資産を取得した場合等であって免税事業者とならないもの

- 課税期間を短縮する特例を受ける場合

ちなみに、この「2割特例」の適用には事前の届出は不要です(申告時に選択できます)。

(「一般課税」または「簡易課税」の事前届出済であっても、対象であれば選択可能)

ただし、永久に続く制度ではありません。

「2割特例」が適用される対象期間は、「令和5年10月1日~令和8年9月30日までの日の属する課税期間」となります。

免税事業者等からの課税仕入れに係る経過措置について

インボイス制度(適格請求書等保存方式)の開始後は、免税事業者や消費者など、インボイス(適格請求書)発行事業者以外の者からおこなった課税仕入れは、原則として仕入税額控除の適用を受けることができません。ただし、制度開始後6年間は、免税事業者等からの課税仕入れについても、仕入税額相当額の一定割合を仕入税額として控除できる経過措置が設けられています。

まとめ

インボイス制度導入後、仕事を受託するフリーランスがインボイスを発行できる課税事業者ではない場合は、発注側が仕入税額控除を受けることができなくなりました。

インボイスが発行されないと仕入税額控除を受けることができず消費税納税負担が大きくなるため、発注側の事業者はインボイス登録事業者への発注を優先し、インボイス事業者登録をしていないフリーランスの方は失注したり、取引金額を減らされたりするリスクが高まります。

フリーランスの方々にとって、「インボイス発行事業者になるかどうか」は悩ましい点です。インボイス事業者になれば取引には有利になる可能性がありますが、納税義務が発生し、そのための事務負担も増えるでしょう。

いずれにしても、インボイス制度や簡易課税制度などの内容をきちんと認識し、取引先と良好な関係を継続していくための対応や今後の方針をしっかりと検討することが重要です。

監修者情報

太田 昌明(税理士)EY新日本有限責任監査法人時代は、上場企業の会計監査及び内部統制監査、IPO監査業務に従事。業種は総合広告代理店・コンテンツ制作・介護業・不動産業・製造業・百貨店業など多岐にわたる。

そのほか、不正対応、IFRS導入企業の監査なども経験。

上場会社の経理部長・財務部長・IR部長、子会社取締役を経験し、決算業務全般、内部統制、企業結合会計、部門別会計の設計、資金調達など幅広い業務活動実績がある。

プロフィールを見る >

適格請求書(インボイス制度対応) のテンプレート一覧へ

インボイス制度に対応した、Excel(エクセル)形式の請求書テンプレートです。

ヘッダには適格請求書発行事業者登録番号記入欄、取引明細ごとに税率区分欄、そして税率区分別小計・消費税額欄を設けています。

外税/内税、消費税計算の端数処理などを設定できるテンプレートや、英語版テンプレートもご用意しています。無料でダウンロードしていただけます。