税制改正による年末調整の変更点と注意点について(法人担当者向け)

最終更新日:2025年11月21日

今回の改正は、「所得税の基礎控除」「給与所得控除」の見直しに加え、「特定親族特別控除の創設」という3点が大きな変更点となっています。

これらの「所得税の基礎控除及び給与所得控除の見直し」ならびに「特定親族特別控除の創設」(以下、総称して「所得税の基礎控除の見直し等」といいます。)については、令和7年12月からの制度円滑な実施に向け、国税庁による広報活動が進められており、全国の税理士会に対しても周知協力の依頼が行われています。

企業の年末調整業務にも大きな影響を及ぼすため、本記事では国税庁の最新情報をもとに、法人担当者が押さえるべき実務ポイントをわかりやすく解説します。

- 最新の税制改正で年末調整がどう変わる?主要な変更内容まとめ

- 扶養控除の基準引き上げ

- 特定親族特別控除の新設

- 基礎控除の段階制導入

- 配偶者控除・特別控除の見直し

- 年末調整で押さえておきたい税制改正の主なポイント・必要書類と注意点

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

- 給与所得者の扶養控除等(異動)申告書

- 税制改正による年末調整の企業担当者への影響

- 年末調整手続の電子化と実務対応のポイント

- 電子提出の運用設計(導入方法と社内フロー整備)

- 保存体制の整備

- マイナポータル連携の活用(証明書データの自動取得)

- 税制改正における年収の壁と控除額の変動について

- 社会保険料における年収の壁

- 住民税の壁

- 「年収の壁」まとめ

- 税制改正による年末調整の変更点と注意点についてよくある質問・回答(FAQ)

これらの改正は、原則として令和7年12月1日に施行され、令和7年分以後の所得税について適用されます。出典:令和7年度税制改正による所得税の基礎控除の見直し等について

このため、令和7年12月に行う年末調整など、令和7年12月以後の源泉徴収事務に変更が生じます(令和7年11月までの源泉徴収事務には変更は生じません。)。

最新の税制改正で年末調整がどう変わる?主要な変更内容まとめ

令和7年分から導入される主な変更点は次のとおりです。

扶養控除の基準引き上げ

これまで「年収103万円以下」だった扶養控除の判定基準が、「123万円以下」に引き上げられました。

「基礎控除58万円+給与所得控除65万円=123万円」が新しい基準です。

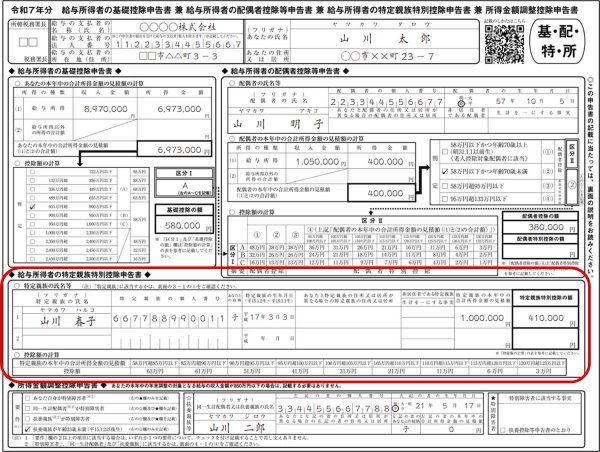

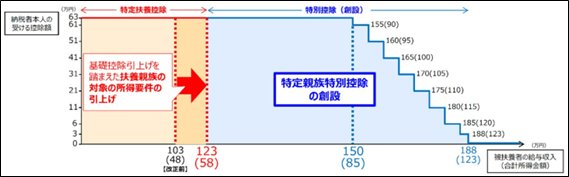

特定親族特別控除の新設

「19歳以上23歳未満の子ども」が年収150万円(※)まで働いても、親の扶養控除(最大63万円)が維持される制度です。

※給与収入(=年収)で150万円(給与収入150万-給与所得控除65万=給与所得85万)

従来は年収で103万円を超えると扶養から外れましたが、就労促進のために拡大されました。

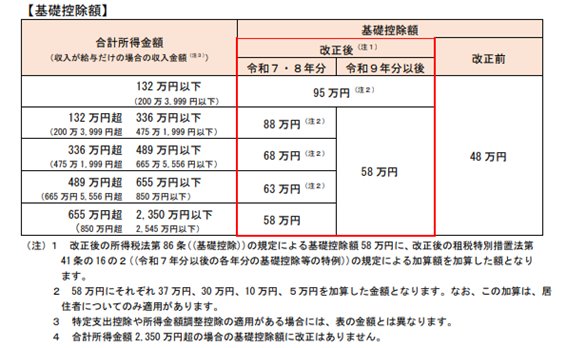

基礎控除の段階制導入

これまで一律48万円だった基礎控除が、所得に応じて95万円〜58万円の範囲で変動します。

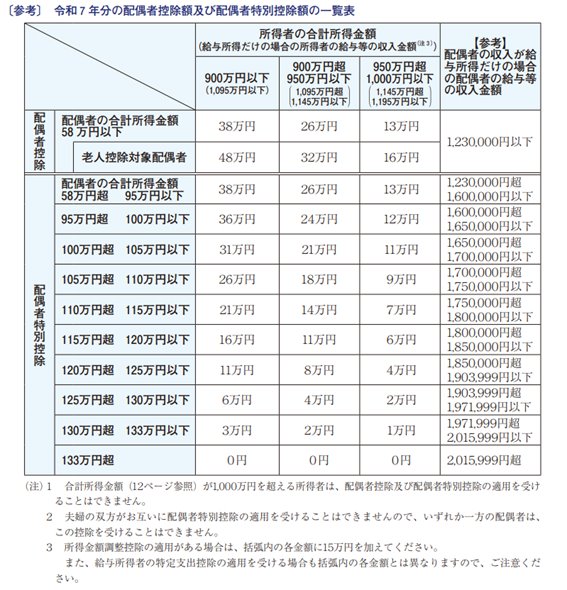

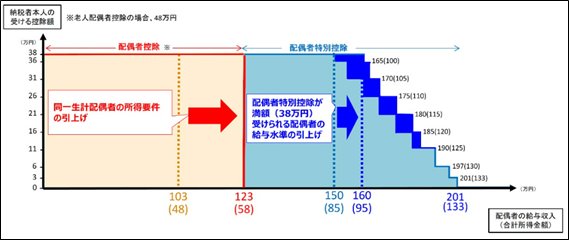

配偶者控除・特別控除の見直し

先述の「扶養控除の基準引き上げ」に伴い、配偶者の年収が123万円を超えても、段階的に控除(38万〜3万円)が適用されます。

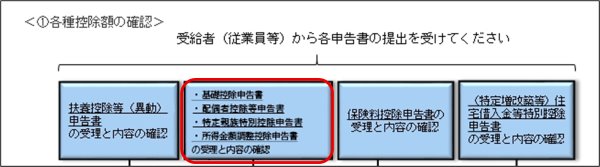

年末調整で押さえておきたい税制改正の主なポイント・必要書類と注意点

今回の税制改正により、新たに扶養控除の対象となる家族が増える可能性があります。

そのため、企業の年末調整担当者は、従業員ごとに扶養親族の状況を再確認することが重要です。

また、以下解説するような変更点があるため、年末調整ソフト(給与計算ソフト)の設定変更やチェックリストの見直しが必要です。

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

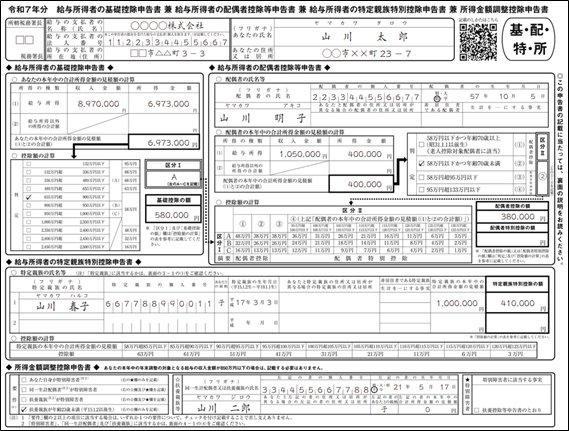

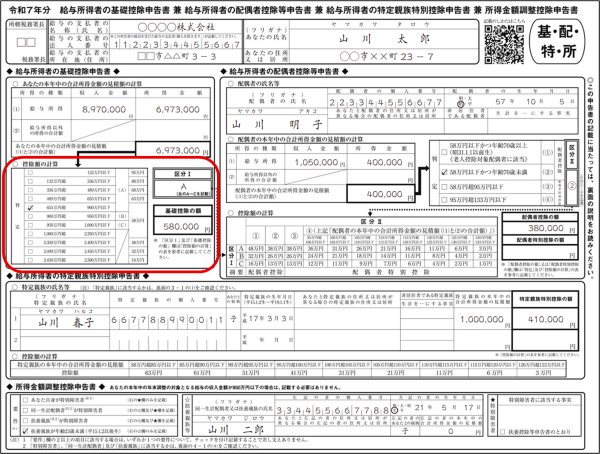

令和7年分から、年末調整で使用する申告書は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」という、4種類の申告内容をまとめた新様式に変更されます。

従来からの変更点は、次のとおりです。

(1) 基礎控除申告書の「控除額の計算欄」が変更

最大控除額が95万円に引き上げられ、合計所得金額に応じて控除額が段階的に変動する仕組みになりました。これにより、従業員ごとに所得水準を確認し、正しい控除額を適用する必要があります。

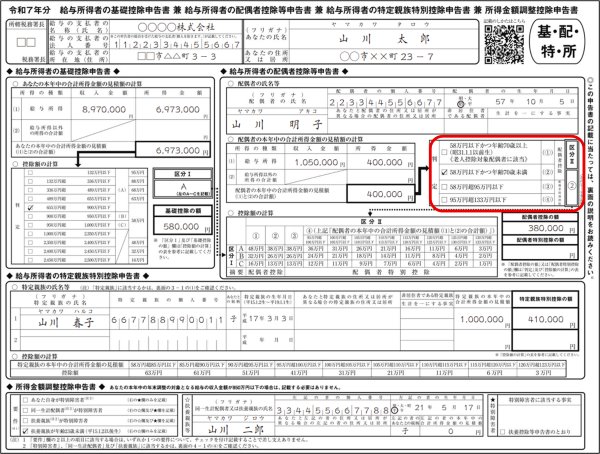

(2) 配偶者控除等申告書の「判定欄」が変更

配偶者の所得要件が58万円以下に改められたため、これまで控除対象外だった配偶者が新たに該当するケースもあります。そのため、申告書の判定欄でのチェックミスに注意が必要です。

(3) 「特定親族特別控除申告書」の欄が新設

今回新たに創設された特定親族特別控除に対応するため、19歳以上23歳未満の扶養親族を記載する欄が追加されました。対象者がアルバイト等で収入を得ている場合は、年間の見積所得額を正確に記入してもらうことが求められます。

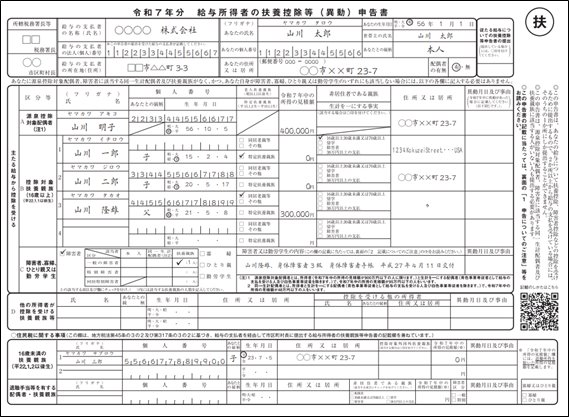

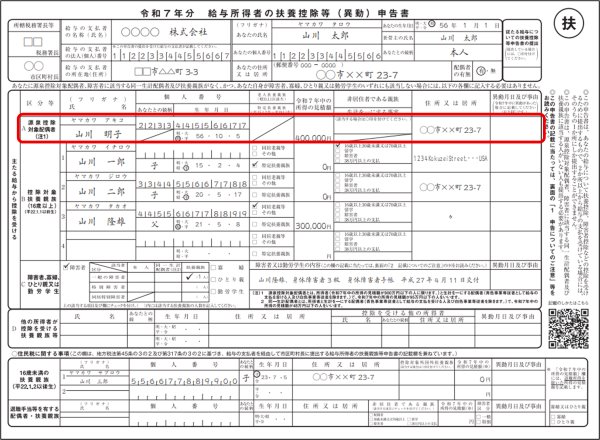

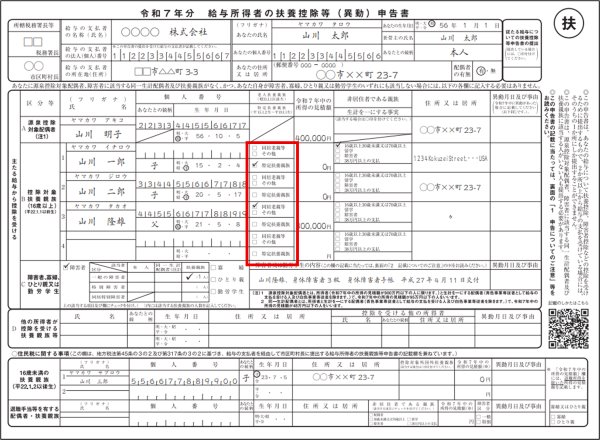

給与所得者の扶養控除等(異動)申告書

2025年(令和7年)分の「給与所得者の扶養控除等(異動)申告書」も、新しい制度に合わせて内容が一部変更されています。

特に、特定親族特別控除の導入に関連して、記入欄の名称やチェック項目が見直されています。

これらの変更は、扶養判定や年末調整システムの入力項目にも影響するため、早めに社内の様式や人事システムの更新を行っておきましょう。

(1)「控除対象扶養親族」欄の名称変更

これまでの「控除対象扶養親族」欄は、改正後「源泉控除対象親族」欄に変更されました。

(参考:国税庁|令和8年分 給与所得者の扶養控除等申告書)

この変更により、19〜22歳の「特定親族特別控除」の対象者も含めて管理できるようになっています。

つまり、これまで扶養の対象外だった学生アルバイトなどが、新たに源泉控除対象として申告可能になるケースがあります。

(2)「特定扶養親族」のチェック欄が追加

19歳以上23歳未満の家族がいる場合、その親族が「特定扶養親族」に該当するかを確認するチェック欄が新設されました。

年齢と所得の要件を満たすかを慎重に確認し、年収見積額の入力ミスや未チェックがないよう注意が必要です。

税制改正による年末調整の企業担当者への影響

今回の税制改正により、企業の人事・経理担当者は、年末調整業務の確認項目や対応範囲が大きく拡大します。

特に以下の点で、従来よりも実務負担が増加する見込みです。

- 従業員の所得状況の再確認(特に学生アルバイトや配偶者の収入見積り)

- 扶養親族および配偶者控除の再判定(基礎控除・所得要件の変更に対応)

- 新設された「特定親族特別控除申告書」の回収・管理

- 社内マニュアルや従業員向け説明資料の改訂・周知

また、システム面での対応も重要です。

給与計算ソフトや年末調整システムについては、「最新版へのアップデート」「電子署名・電子提出への対応」「クラウド型申告システムとの連携確認」など、実務運用とシステム設定の両面から体制を整備することが求められます。

※システムではなく紙で運用する場合も、国税庁の最新版様式(令和7年分)を利用してください。

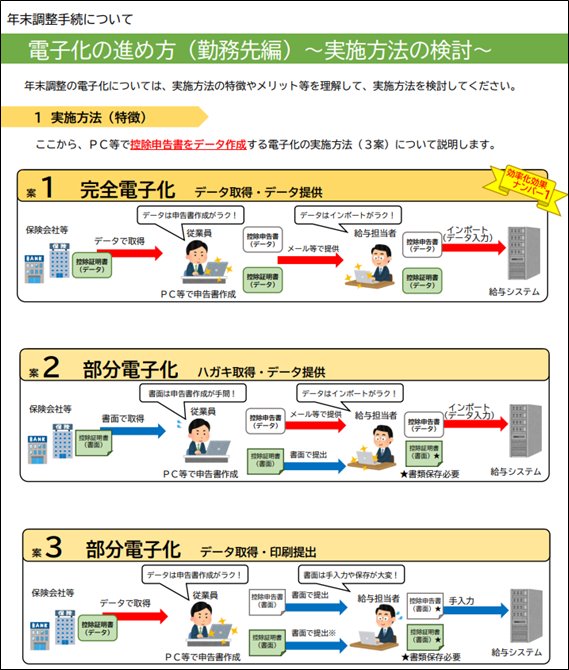

年末調整手続の電子化と実務対応のポイント

2025年(令和7年)分から、国税庁が推進する年末調整手続の電子化が本格的に進展しています。

(参考:年末調整手続の電子化に向けた取組について)

また、「所得税の基礎控除の見直し等」の円滑な実施に向け、国税庁から全国の税理士会へ周知協力依頼が発出されるなど電子化を含む税務手続のデジタル移行を強化している流れがあります。

(参考:

関東信越税理士会茨城県支部連合会|所得税の基礎控除の見直し等に関する周知について(周知依頼) )

※税理士会支部会では、地域の税務署と定例会を行い、情報交換をしています。

税務署においても、PCによる申告対応を徹底するなど、紙からデジタルへ軸足を移す運用が加速しており、紙書類の削減が進められています。

参考:

令和7年1月からの申告書等の控えへの収受日付印の押なつについて

望ましい電子申告制度の在り方について

こうした背景から、企業においても、年末調整を含む税務手続のペーパーレス化を検討すべきタイミングに来ています。

実際、電子化への移行は初期対応こそ必要ですが、一度環境を整えると、従業員と担当者双方の負担軽減につながります。

参考:

年末調整手続の電子化について

電子化について法人担当者が押さえるべき3つのポイントは次のとおりです。

電子提出の運用設計(導入方法と社内フロー整備)

クラウド型年末調整サービス(SmartHR、マネーフォワード等)で対応可能です。

また、クラウドサービス導入にあたり、会社としては、具体的に以下のようなプロセスを設計する必要があると思われます。

- 従業員への入力案内・締切設定

- 従業員へのマイナポータル連携による証明書データの自動取得依頼

- 提出状況の管理方法(自動リマインド可)

- 差戻し(誤入力)の基準と運用

- 社内ITリテラシーに応じた支援体制

特に「年末調整に関わる部署間(総務・経理・情シス・管理職)」への協力依頼・周知が不可欠です。

参考:マイナポータルと連携した年末調整手続

保存体制の整備

各種書類は7年間保存義務があります。

参考:No.2503 給与所得者の扶養控除等申告書等の保存期間

また、国税庁は、紙と電子を併用してもよいとしていますが、電子運用する場合は法的な保存要件(電子帳簿保存法)を満たす必要があります。

※電子帳簿保存法の概要

電子帳簿保存法の概要

具体的には、以下のとおりです。

◆本人確認を電子的に確保

(ログイン認証/承認履歴/タイムスタンプ等)

◆7年間の保存義務

データの損失防止・改ざん防止が求められる

◆バックアップ体制を整備

(クラウド保管が実務的)

マイナポータル連携の活用(証明書データの自動取得)

生命保険料控除証明書や住宅ローン残高証明書を自動取得できるため、従業員・担当者双方の負担が軽減します。

◇企業側のメリット

- 原本の提出が不要 → 紛失・再発行等の手間がゼロに

- 証明書の照合作業が省力化

- 入力ミス削減(保険会社名称や金額)

- 書類を探す/郵送する/写真を撮る → 不要に

- 手続きがスマホ完結(マイナンバーカードとパスワードが必要)

参考:

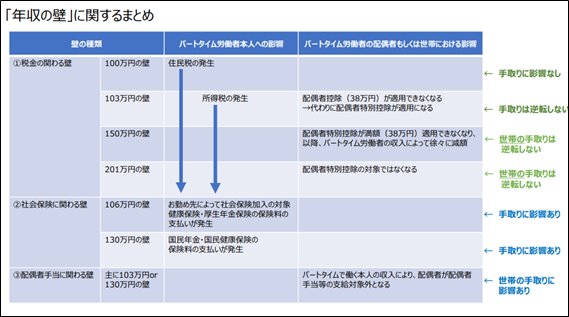

税制改正における年収の壁と控除額の変動について

今回の改正では「年収の壁問題」への対応が明確化されました。

※改正後の年収の壁については、後述の「年収の壁まとめ」で一覧表にまとめています。

改正前の旧来の年収の壁は次のとおりです。

配偶者に関する 「103万円の壁」→「123万円の壁」、配偶者特別控除が満額受けられる「150万円の壁」→「160万円の壁」

2025年(令和7年)の税制改正により、配偶者に関するいわゆる「年収の壁」に大きな変更がありました。従来は、配偶者がパート勤務などで年収103万円を超えると、配偶者控除が受けられなくなるため、多くの家庭で「103万円の壁」が意識されてきました。

しかし、今回の改正で、このラインは123万円へと引き上げられ、より柔軟に働ける環境が整いつつあります。

さらに、配偶者特別控除についても影響が出ます。これまでは年収150万円までであれば控除が満額適用されていましたが、改正後は160万円まで満額の恩恵を受けられるようになりました。

そのため、これまで年収150万円を目安に就業調整していた方でも、160万円までは世帯の税負担が急激に増えることなく、働き方の選択肢が広がることになります。

これらの改正により、企業側としても、適切な控除判定を行う必要があるため、例年以上に年末調整の運用や社内の説明体制が求められる改正といえます。

大学生年代の子等の親族に関する 「103万円の壁」への対応→「150万円の壁」

2025年(令和7年)の税制改正では、大学生世代(19歳以上~23歳未満)の扶養に関わる「年収の壁」も大きく見直されました。

これまで、子どもがアルバイト収入を得る際には、年収103万円を超えると扶養控除が使えなくなるという「103万円の壁」が強く意識されてきました。しかし今回の改正では、基礎控除や給与所得控除の拡充により、この基準が123万円へと引き上げられ、従来よりも就業制限を受けにくい制度へと改善されています。

さらに、学生の労働参加を促す目的から、新たに「特定親族特別控除」が創設されました。これにより、年収150万円までは満額で控除が適用されるほか、188万円まで段階的に控除が受けられる仕組みとなりました。

子を扶養する親の税負担が急増しないよう調整されるため、世帯の手取りを維持しつつ、学生本人がより自由に働ける環境が整備されたといえます。

この改正は、深刻な人手不足を背景に、学生の就労機会を拡大する政策的意図が強く、従業員の家族構成によっては年末調整で再判定が必要になる点に注意が必要です。

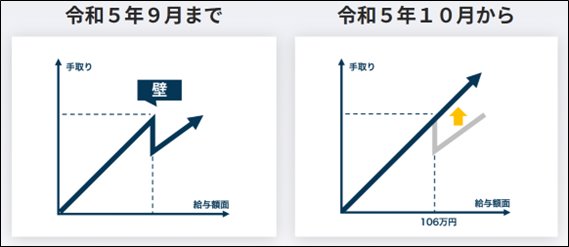

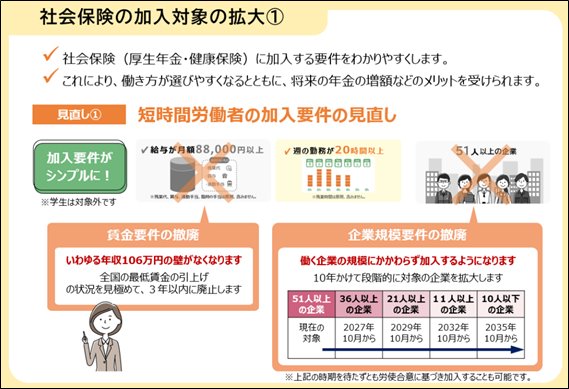

社会保険料における年収の壁

一方、今まで解説してきたとおり、税制改正で扶養の範囲は広がりましたが、社会保険の壁は従来通り残るため注意が必要です。

社会保険料における106万円の壁(2025年現在)

従業員51人以上の企業で働くパート・アルバイトは、下記すべてに当てはまると社会保険の加入が義務になります。

- 週20時間以上勤務

- 月収88,000円以上(年収約106万円〜)

- 2か月超の雇用見込み

- 学生ではない

なお、政府は、年収106万円の「社会保険の壁」対策として、パート・アルバイトの手取りが減らないよう、企業に最大50万円の支援金を実施しています。

さらに、将来的には賃金要件(106万円基準)が廃止予定で、社保加入の対象が拡大します。

社会保険料における130万円の壁

パート・アルバイトの年収が130万円を超えると、原則として社会保険の扶養から外れ、自分で保険料を支払う必要が出てきます。

手取り額が大きく減るため、ここを意識して勤務調整するケースが多いのが現状です。

今後、「106万円の壁」が廃止されて社会保険加入の基準が週20時間へ一本化されても、130万円の壁は残る点に注意が必要です。

※勤務時間を週20時間以内に抑えて加入を避けた場合でも、年収が130万円を超えれば扶養から外れることになるからです。

そのため今後は、労働者が(1)週20時間の上限管理と(2)年収130万円のライン維持の両方を意識して働くことが想定されます。

結果として、これまで以上に「130万円の壁」が最も大きな影響を及ぼす基準になると考えられます。

参考:

全国健康保険協会|事業主・加入者の皆さまへ 被扶養者資格の再確認と提出のお願い

「年収の壁」対策がスタート!パートやアルバイトはどうなる?

社会保険料における150万円の壁(19歳以上23未満が対象)

原則として、年収が130万円を超えると社会保険の扶養から外れます。

しかし2025年(令和7年)10月以降は例外が設けられ、19歳以上23歳未満の子どもについては、年収150万円未満まで扶養の継続が可能になります。

これは、大学生など若年層の手取りが減らないよう配慮するとともに、人手不足が深刻な業界での勤務調整(働き控え)を緩和することが目的です。

参考:

19歳以上23歳未満の方の被扶養者認定における年間収入要件が変わります

住民税の壁

住民税は、前年の所得に対して翌年課される地方税で、一定の収入・所得を超えると課税されます。

給与所得者の場合、給与収入がおおむね110万円以下であれば非課税の目安とされており、これを「住民税の壁」と呼ぶことがあります。

※住民税の非課税基準(年収約110万円)は自治体の条例・扶養状況などで細部が異なるため、必ず各人で自治体公表情報をご確認ください。

「年収の壁」まとめ

| 年収の壁 | 対象制度 | 何が起きる? |

|---|---|---|

| 106万円 (従業員51名~等条件) | 社会保険(加入義務) | 本人が社会保険加入 → 保険料負担 |

| 110万円 | 住民税 | 住民税が発生する |

| 123万円 | 所得税(扶養判定) | 親の扶養控除が使えない可能性 |

| 130万円 | 社会保険(扶養判定) | 配偶者の扶養から外れ、 保険料自己負担 |

| 150万円 (19歳以上〜23歳未満) | 社会保険(扶養緩和) 所得税(非課税目安) | 扶養のまま維持可能(例外措置) |

| 160万円 | 所得税(非課税目安) | 所得税がかからない人が増加 (控除拡大) ※基礎控除95万円+給与所得控除65万円 配偶者の税金控除が満額受けられる |

| 201万円 | 所得税(配偶者控除) | 配偶者特別控除が受けられる限界 |

税制改正による年末調整の変更点と注意点についてよくある質問・回答(FAQ)

最大95万円の控除が受けられ、給与収入(年収)が160万円以下なら 所得税がゼロになります。

詳細は、先述の「年収の壁まとめ」をご参照ください。

執筆者情報

太田 昌明(公認会計士・税理士)EY新日本有限責任監査法人時代は、上場企業の会計監査及び内部統制監査、IPO監査業務に従事。業種は総合広告代理店・コンテンツ制作・介護業・不動産業・製造業・百貨店業など多岐にわたる。

そのほか、不正対応、IFRS導入企業の監査なども経験。

上場会社の経理部長・財務部長・IR部長、子会社取締役を経験し、決算業務全般、内部統制、企業結合会計、部門別会計の設計、資金調達など幅広い業務活動実績がある。

プロフィールを見る >