値引きや返品時に必要となる返還インボイスの基礎知識

最終更新日:2023年11月30日

今回の記事では「返還インボイス」の基礎知識を解説するとともに、令和5年度税制改正での変更点についても説明します。

返還インボイスの基礎知識

インボイスを発行する事業者には次の義務がありますが、今回取り上げるのはこのうちの2です。

1.インボイスの交付

2.返還インボイスの交付

3.修正インボイスの交付

4.インボイスの写しの保存

返品や値引きなど自分の売上に対してマイナスの処理をする際に、必要事項を記載した返還インボイスを取引先に渡す必要があります。

なお、インボイスを交付しなくてもよいとされている

・3万円未満の公共交通機関による旅客の運送

・農業協同組合等に委託して行う農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります)

・3万円未満の自動販売機等による商品の販売等

などの取引については返還インボイスの交付も不要とされていますが、売上側の立場として該当するケースは多くないでしょう。

基本的には

「売上のマイナス処理の際には返還インボイスの交付が必要」

と理解してください。

返還インボイスに記載が必要な項目とは

インボイスと同様に返還インボイスにも記載すべき項目が決まっています。

インボイスと返還インボイスの記載事項を比較したものが次の表です。

| インボイス | 返還インボイス | |

|---|---|---|

| 1 | 適格請求書発行事業者の氏名又は名称及び登録番号 | 適格請求書発行事業者の氏名又は名称及び登録番号 |

| 2 | 課税資産の譲渡等を行った年月日 | 売上げに係る対価の返還等を行う年月日及びその売上げに係る対価の返還等の基となった課税資産の譲渡等を行った年月日 |

| 3 | 課税資産の譲渡等に係る資産又は役務の内容 | 売上げに係る対価の返還等の基となる課税資産の譲渡等に係る資産又は役務の内容 |

| 4 | 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率 | 売上げに係る対価の返還等の税抜価額又は税込価額を税率ごとに区分して合計した金額 |

| 5 | 税率ごとに区分した消費税額等 | 売上げに係る対価の返還等の金額に係る消費税額等又は適用税率 |

| 6 | 書類の交付を受ける事業者の氏名又は名称 | - |

インボイスとの主な違いは、返還インボイスには

・値引きや返品を行った日

・返品や値引きの基となった取引日

を記載する必要がある点です(上記表の2)。

法律上は返還インボイスに取引先の名称を記載する必要はありませんが、取引先に渡す書類である以上、通常は記載することになるでしょう。

取引先の記載が不要な点や消費税額か消費税率のどちらかを書けばよい点(上記表の5)などを踏まえると、インボイスよりも簡易インボイスの記載事項に近いといえます。

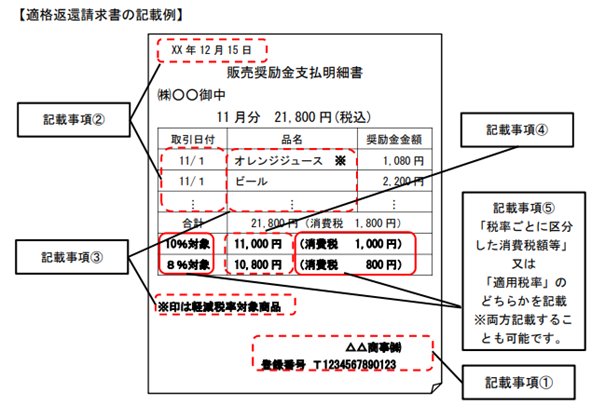

参考として国税庁が公表しているインボイス制度に関するQ&A(以下、インボイスQ&A)において示されている返還インボイス(適格返還請求書)の例を引用しておきます。

※インボイスQ&A 問58より抜粋

表の番号と記載例の番号は対応していますので、この記載例を参考に具体的な書き方を確認してください。

返還インボイスを作成する際の注意点

基となる販売日の記載方法

返還インボイスを作成する際に最も悩む点は、返品や値引きの対象となった基となる販売日の記載方法でしょう。

特に卸売業などでは商品の返品が日々行われ、個々の商品について正確な販売年月日を把握することが困難なケースも考えられます。

この点については一定の期間を記載する方法で問題ないとされていますので

・月単位

・○月~△月分

といった書き方が認められます。

他にも

(1)当月中に返品を受けた商品は前月に販売したものとして返品処理を行う

(2)同じ商品について最後に販売したものが返品されたとして処理する

など合理的な方法で返品処理を継続して行っているのであれば

(1)のケースでは「前月末日」、(2)のケースでは「最終販売年月日」を返品等の基となる販売日として記載することが可能です(参考:インボイスQ&A 問59)。

インボイスと返還インボイスはひとつにまとめることも可能

事業者の中には販売促進の目的で、一定の商品を対象として取引高に応じて売上先に販売奨励金を支払うこともあるでしょう。

販売奨励金についても売上のマイナス処理の一種として返還インボイスを交付する必要があります。

こうしたケースでは、インボイスと返還インボイスの交付が必要となりますが、これら2つの書類を1つにまとめることも可能です。

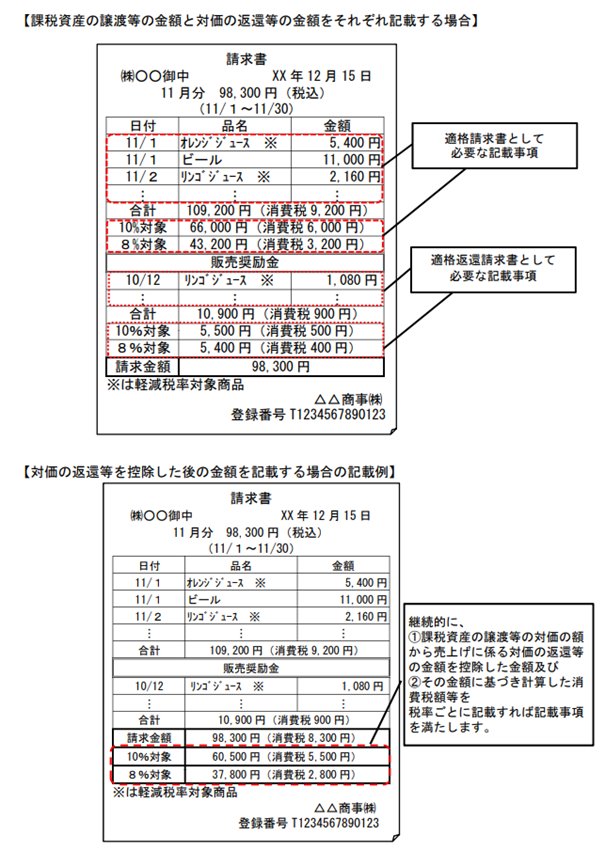

1つの書類にまとめる方法としては

(a)インボイスの記載事項と返還インボイスの記載事項をそれぞれ表示する方法

(b)税率ごとの取引金額の合計額と消費税額について、当月の販売金額から販売奨励金を控除した後の金額とその金額に基づいて計算した消費税額のみを表示する方法

の2つのやり方があります。

(b)の方法を採用する場合には

・継続してこの方法を採用すること

・消費税額等を計算する際の端数処理については、販売金額から販売奨励金を控除した金額に対して税率ごとに1回のみ行うこと

という点に注意が必要です。

インボイスQ&A 問60に(a)(b)の書き方のサンプルが掲載されていますので引用しておきます。

なお、販売奨励金以外の返品や値引きであっても、インボイスと返還インボイスを1つの書類にまとめることは可能です。

売上先が作成する奨励金請求書でもOK

販売奨励金の場合、売上元が計算せずに売上先が計算した上で奨励金請求書を受け取るケースも考えられます。

この場合、売上先が作成する奨励金請求書に返還インボイスとして必要なすべての項目が記載されているのであれば、売上元は改めて返還インボイスを交付する必要はありません(参考:インボイスQ&A 問61)。

インボイスのテンプレート紹介

令和5年度税制改正による影響について

返還インボイスについては令和5年度税制改正で実務上影響のある変更がありました。

具体的には、

「税込金額1万円未満であれば返還インボイスを交付しなくてもよい」

というものです。

この変更については、対象となる事業者や期間について制限はありません。すべての事業者に適用されます。

なぜこのような改正が行われたかというと、売上先が支払いをする際に振込手数料を差し引く取引慣行への対応のためといわれています。

売上先が振込手数料を控除して振り込んだ場合、売上元の処理としては以下のどちらかになります。

1.売上値引きとして処理。この場合、売上先に対して返還インボイスの交付が必要。

2.自社が負担した振込手数料として処理。この場合、銀行か売上先から振込手数料に対応するインボイスが必要。

さすがに2の対応は実務上難しいため、1が辛うじて現実的とされていました。

とはいえ、回収金額が目減りしているのに返還インボイスを交付する手間までかかるとなると売上元は大変です。

こうしたケースに配慮して、少額の返還インボイスについては交付不要とする改正が行われることになりました。

なお改正の発端は売手が負担する振込手数料ですが、対象は振込手数料に限りません。

税込金額1万円未満の返品・値引き等であればすべて返還インボイスの交付は不要となりましたので、この改正を踏まえて実務上の対応をご検討ください。

余談ですが、親事業者が仕入代金などを支払う際に振込手数料を差し引く行為については

・下請事業者と事前に書面で合意していない

・実費以上の金額を差し引いて振り込む

といった場合には、下請法の禁止行為である「下請代金の減額」に該当しますのでご注意ください。

【参考】下請法 知っておきたい豆情報 その4 振込手数料について

執筆者情報

加藤博己税理士事務所 所長 加藤博己(税理士・ファイナンシャルプランナー)税理士でありながらその枠にとどまらず、中小企業や個人事業主の経理業務の効率化をわかりやすく指導する専門家。中小企業の経営者が経理業務に苦戦する姿を見て、今後の中小企業の発展にはIT面からのサポートも欠かせないと考え、クラウド会計の導入やITを活用した顧問先業務の効率化を推進中。

プロフィールを見る >

適格返還請求書(返還インボイス) のテンプレート一覧へ

販売奨励金など、売上に対してマイナスの処理をする際に使用する「適格返還請求書(返還インボイス)」テンプレートです。請求書(インボイス)と合わせて1枚の書類になったものもあります。

Excel(エクセル)形式のテンプレートは無料でダウンロードしていただけます。

関連記事

インボイス のテンプレート一覧へ

インボイス制度に対応した請求書や領収書テンプレートのほか、取引先の登録番号を管理するシートや通知文等、Excel(エクセル)形式やWord(ワード)形式の様々なテンプレートが無料でダウンロードできます。

インボイス制度に関する解説記事と合わせてご利用ください。