インボイスの登録申請にまつわる注意点

最終更新日:2023年11月30日

この記事では登録申請にまつわる注意点を解説します。

インボイス制度開始前に申請する際の注意点

登録申請書の提出期限

令和5年10月1日のインボイス制度開始と同時にインボイスを発行したい場合には、令和5年3月31日までに登録申請書を税務署に提出しなければならず、令和5年4月以降に登録申請をする際には「困難な事情」を記載する必要がありました。

ところが令和5年度税制改正において新たな支援措置が追加されたことなどを踏まえて、令和5年4月以降に登録申請を行う場合であっても「困難な事情」は書かなくてもよいことになりました。

つまりインボイス登録申請の期限は、実質的に令和5年9月30日まで延長されたということです。

なお令和5年9月30日は土曜日ですが期限は週明けの10月2日(月)まで延長されませんのでご注意ください。

税金に関する書類の提出期限が土日等に当たる場合に休み明けまで待ってもらえるケースとそうでないケースがあります。待ってもらえないケースでは、土日等に関係なくその日が期限となります。

9月30日を期限とするインボイス登録申請の手続きについては残念ながら待ってもらえないケースに該当するため、10月2日(月)に提出すると10月1日付けで登録してもらえませんのでご注意ください。

ギリギリに申請しても大丈夫?

登録の通知があるまでは請求書等に登録番号を書くことはできません。

個人事業者についてはそもそも税務署から通知が届くまでは自身の登録番号がわからないので、請求書等に登録番号を記載することは不可能です。

法人の登録番号は「T+法人番号」となりますので通知が来なくても登録番号はわかりますが、この場合であっても登録が完了するまでは登録番号を記載してはいけません。

ちなみに9月の終わり頃に登録申請を行い、登録「通知」が10月2日以降に来たとしても登録日は令和5年10月1日としてもらえます。

しかしながらギリギリに登録申請を行った場合には、登録通知が届くまで登録番号を請求書等に書くことはできませんので

・事前にインボイスの交付が遅れる旨を取引先に伝え、通知後にインボイスを交付する

・取引先に対して通知を受けるまでは暫定的な請求書を交付し、通知後に改めてインボイスを交付しなおす

・通知を受けた後に登録番号など不足する事項を相手方に書面等*で通知する

といった対応を行う必要が生じます。

*…すでに交付した請求書等との関連が明確であり、書面等を受け取る事業者が適格請求書の記載事項を適正に認識できるものである必要があります。

令和5年7月13日に国税庁が公表している資料では、登録までにかかる期間は

・電子申告で提出する場合:提出から約1ヶ月半

・書面で提出する場合:提出から約3ヶ月

とされています。

登録通知が遅れると自社の仕事が増えるだけでなく取引先にも余計な手間が生じてしまいますので、今から登録申請を行う場合には遅くとも8月中旬までに電子申告で提出するようにしましょう。

制度開始後に申請する際の注意点

課税事業者の取扱い

インボイス制度が始まった後でもインボイスの登録申請は可能です。

課税事業者についてはインボイスの登録をしても消費税の納税義務があることに変わりはありませんので、必要事項を記入した登録申請書を提出し税務署での登録が完了した日(登録日)からインボイスを発行できます。

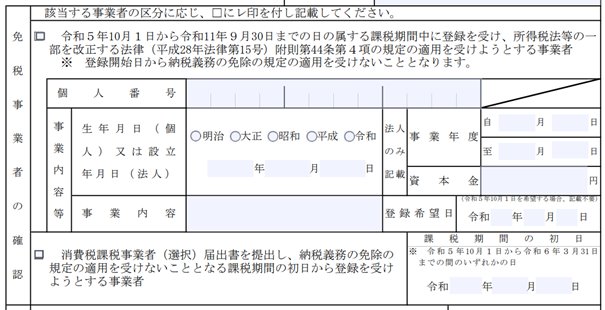

免税事業者:登録希望日の記載について

免税事業者については、インボイス登録を行うことにより登録日から消費税の納税義務が生じ、売価が変わる可能性があるなど大きな変化が生じますので、免税事業者にとっては「いつから」インボイスを発行できるかは重要なポイントです。

そのため、インボイス発行事業者として登録したい日を登録申請書に「登録希望日」として記入することでその日から課税事業者になる経過措置が設けられています。

なおこの扱いは期間限定となっていて、令和5年10月1日から令和11年9月30日までの日の属する課税期間のみ適用することができます。

また「登録希望日」については、提出日から15日以降の日付でなければならないとされていますのでご注意ください。

もし登録完了日が登録希望日後となった場合であっても、登録希望日に登録を受けたものとみなされますので、免税事業者にとっては準備を進めやすくなっています。

令和5年10月1日付けでのインボイス発行事業者としての登録は見送ったものの、制度開始後に取引先などからの要望でインボイス発行事業者として登録することになるケースもあるでしょう。

できるだけ早くインボイス発行事業者として登録したいとなった場合にも、この経過措置により約半月後からインボイス発行事業者となることができます。

経過措置を適用した場合には、登録日から課税事業者となりますので、登録日から課税期間の末日までの期間について消費税の納税義務が生じます。

たとえば、令和6年4月1日に登録を受けた個人事業者の場合、令和6年4月1日から12月31日までの取引について消費税を納税する必要があります。

課税事業者選択届出書の提出について

インボイス制度への登録は課税事業者でなければ行うことができないため、免税事業者がインボイス登録を行うにあたっては、本来「課税事業者選択届出書」という書類を提出する必要があります。

ところが、この経過措置の適用を受ける場合には、登録日から課税事業者となるため、登録を受けるにあたり「課税事業者選択届出書」の提出は必要ありません。

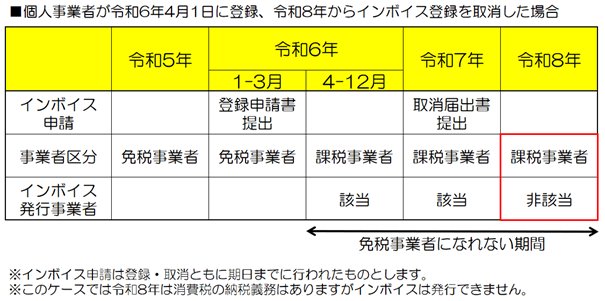

免税事業者に戻れない期間がある

この経過措置を適用するにあたってはひとつ注意すべき点があります。

経過措置の適用を受けてインボイス発行事業者となった場合、登録日から2年後の前日の属する課税期間までは、2期前の課税売上高が1千万円以下であっても免税事業者になることができません。

ただし、登録日の属する課税期間が令和5年10月1日を含む課税期間の場合はこの取扱いは適用されません。

インボイス制度開始後に登録申請をした場合には、「免税事業者にすぐには戻れないケースがある」と理解しておいてください。

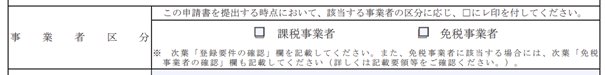

登録申請書を作成する際の注意点

実際に登録申請書を記入する際に皆さんが書き方について悩むのは

●「事業者区分」(表面)

●「免税事業者の確認」(裏面)

の2箇所です。

この部分の書き方については非常にわかりにくくなっています。特に「免税事業者の確認」欄については事業者の状況により記入が必要となる項目が変わります。

実際に記入される際には、国税庁が準備している

「登録申請書の書き方 フローチャート」

を確認し、記入が必要となる項目を確認した上で作成することをお勧めします。

また、

「適格請求書発行事業者の登録申請書の提出に当たりご注意いただきたい事項」

も参考にしてください。

パソコンやスマホでe-Taxソフトを利用すると質問に答える形で申請書を作成できますので、e-Taxで提出することを検討しましょう。

なお、個人事業者の方で氏名の他に屋号も公表したい場合には、登録申請書とは別に

「適格請求書発行事業者の公表事項の公表(変更)申出書」

の提出が必要となります。必要な方は忘れずに提出しましょう。

執筆者情報

加藤博己税理士事務所 所長 加藤博己(税理士・ファイナンシャルプランナー)税理士でありながらその枠にとどまらず、中小企業や個人事業主の経理業務の効率化をわかりやすく指導する専門家。中小企業の経営者が経理業務に苦戦する姿を見て、今後の中小企業の発展にはIT面からのサポートも欠かせないと考え、クラウド会計の導入やITを活用した顧問先業務の効率化を推進中。

プロフィールを見る >

インボイス のテンプレート一覧へ

インボイス制度に対応した請求書や領収書テンプレートのほか、取引先の登録番号を管理するシートや通知文等、Excel(エクセル)形式やWord(ワード)形式の様々なテンプレートが無料でダウンロードできます。

インボイス制度に関する解説記事と合わせてご利用ください。