インボイス以外の請求書等を受け取った場合の経理処理

最終更新日:2023年11月29日

なお、「インボイス以外の請求書等」には免税事業者から受け取る請求書等以外にも、課税事業者であるもののインボイス発行事業者として登録をしていない事業者から受け取る請求書等も含みます。

経理処理の基本的な考え方(税抜経理と税込経理)

税抜経理と税込経理

日々の取引を仕訳として記帳する方法として

- 税抜経理方式

- 税込経理方式

売上や仕入などを記帳する際に本体税抜価格と消費税額を分けて、消費税額については仮受消費税等や仮払消費税等などの勘定科目で処理するのが税抜経理です。

その一方で、本体税抜価格と消費税額を分けずに合計金額で処理するのが税込経理です。

どちらの処理方法を採用しても正しく記帳すれば最終的な利益は変わりません。

「そんなの特に意識したことはない」という方であっても、会計ソフトを使っているのであればどちらの方式で処理するかについて必ず設定がされています。

どちらを選ぶべきかについては様々な考え方がありますが、税金を計算する上では免税事業者以外はどちらを選んでもかまいません。

インボイス以外の請求書等を受け取った場合の経理処理(税込経理の場合)

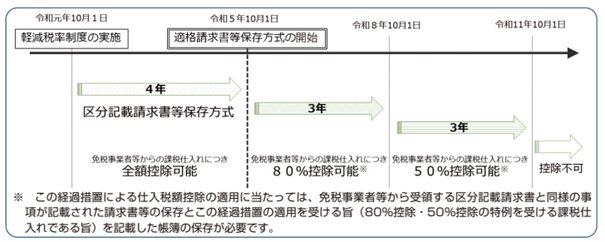

インボイス制度の開始に伴い、2023年10月以降はインボイスをもらえない場合、税務署に支払う消費税を計算する際に仕入税額控除ができません*。

*…2029年9月30日まで経過措置が設けられていますが、それについては後述します。

※仕入税額控除の詳細については以下の記事をご参照ください。

「わからない」を「わかった」に変えるインボイス制度入門

消費税を控除できないのであれば、インボイス以外の請求書等についてどのように経理処理をすればよいか疑問に思う方もいらっしゃるでしょう。

経理処理として税込経理方式を採用しているのであれば、本体税抜価格と消費税額を区分せずに記帳しますので特に悩む必要はありません。

たとえば1万1千円の仕入を行った場合、受け取った請求書等がインボイスかどうかに関わらず

仕入 11,000 /買掛金 11,000

と処理します(ただし後述する会計ソフトの「税区分」については、インボイスかどうかで異なりますのでご注意ください)。

インボイス以外の請求書等を受け取った場合の税抜経理での経理処理

税抜経理の場合に経理処理はどう変わる?

次に同じケースで税抜経理方式を採用している場合の処理方法について確認してみましょう。

インボイス制度が始まるまでは、たとえば11,000円(税込金額、消費税率10%)の仕入を行った場合、税抜経理では次のように処理します。

| 仕入 10,000 / | 買掛金 11,000 |

| 仮払消費税等 1,000 |

インボイス制度が始まった後に、同内容の取引についてインボイスを受け取って保存した場合は経理処理に変更はありません。

ところがインボイスをもらえない場合には、消費税の納税額を計算する際に仕入に含まれる消費税額を控除できないことから

仕入 11,000 / 買掛金 11,000

と処理することになります。

ただし、このように処理するのは2029年10月1日以降の取引についてです。

経過措置期間中の経理処理は?

いきなり仕入等に含まれる消費税額を控除できなくなると困るということで、以下の期間については一定の割合を控除することができます。

- 2023年10月1日~2026年9月30日:消費税相当額の80%

- 2026年10月1日~2029年9月30日:消費税相当額の50%

たとえば1の期間中に先ほどと同じ取引を行った場合には、消費税相当額の80%が消費税額とみなされるため、経理処理としては

| 仕入 10,200 / | 買掛金 11,000 |

| 仮払消費税等 800 |

従来の経理処理から考えると「?」と感じる処理ですが、基本的にはこのように処理をすることになります。

ちなみに2の期間になると、経理処理は

| 仕入 10,500 / | 買掛金 11,000 |

| 仮払消費税等 500 |

固定資産の取得価額には要注意

例に挙げた仕入などについて上記のとおり処理しないケースがあるかもしれません。しかしながら最終的な消費税の納税額が正しく計算されるのであれば、通常は仮払消費税等と仮受消費税等を精算したときに出る差額(雑収入もしくは雑支出等)が変わるだけで、最終的な利益金額には影響はありません。

その一方で、正しく処理しないとその後の経理処理がおかしくなってしまうケースもあります。その一つが固定資産を購入した場合です。

固定資産の購入後はその耐用年数に応じて減価償却費を計上します。

減価償却費を正しく計算するためには

「いくらで固定資産を購入したか」(これを取得価額といいます)

を正確に把握しなければなりません。

この取得価額については、採用している経理処理の方法により変わってきます。

インボイス制度が始まるまでは、55万円(税込)の器具備品を購入した場合に、税抜経理では

| 器具備品 500,000/ | 未払金 550,000 |

| 仮払消費税等 50,000 |

ところが先ほどの1の期間中にインボイスをもらえない場合には、経理処理は次のように変わります。

| 器具備品 510,000/ | 未払金 550,000 |

| 仮払消費税等 40,000 |

この場合、51万円を取得価額として減価償却費を計算することになります。

取得価額を正しく把握しないと減価償却費の計算も正しくなりません。経理処理を間違えると法人税や所得税の計算に影響があるため注意が必要です。

【参考】国税庁:経過措置期間中(令和5年10月~令和8年9月)に免税事業者から課税仕入れを行った場合の法人税の取扱い

会計ソフトで使う「税区分」を正しく理解することがポイント

最近では消費税の申告書作成は、会計ソフトの情報を元に行うことがほとんどです。

会計ソフトで仕訳処理をする際にはあまり意識していないかもしれませんが、誤った消費税区分(=「税区分」)を使って経理処理をしてしまうと消費税の申告書を正しく作成できません。

税込経理の場合は仕訳に変更はないと書きましたが、税込経理であっても会計ソフトの「税区分」を正しく選択しなければ正確な消費税申告書を作成できないことに変わりはありません。

インボイス制度が始まるまでは、仕入や経費については簡易課税を除く最も簡単なケースでは

- 課税仕入10%

- 課税仕入8%(軽減税率)

- 消費税対象外

ところがインボイス制度開始後は、経過措置(80%や50%控除できる制度)ができたことにより、少なくとも

- 課税仕入10%

- 課税仕入10%(経過措置対象)

- 課税仕入8%(軽減税率)

- 課税仕入8%(軽減税率)(経過措置対象)

- 消費税対象外

これらの区分の意味を理解した上で、ご利用中の会計ソフトにおいてどのように入力すればよいか理解しておく必要があります。

各会計ソフトメーカーはインボイス制度に対応したバージョンアップを実施しています。こうしたバージョンアップの中で「税区分」についても追加や変更が行われています。

会社の経理担当の方は今回の解説内容を理解した上で、会計ソフトの「税区分」をきちんと確認しておきましょう。

執筆者情報

加藤博己税理士事務所 所長 加藤博己(税理士・ファイナンシャルプランナー)税理士でありながらその枠にとどまらず、中小企業や個人事業主の経理業務の効率化をわかりやすく指導する専門家。中小企業の経営者が経理業務に苦戦する姿を見て、今後の中小企業の発展にはIT面からのサポートも欠かせないと考え、クラウド会計の導入やITを活用した顧問先業務の効率化を推進中。

プロフィールを見る >

インボイス のテンプレート一覧へ

インボイス制度に対応した請求書や領収書テンプレートのほか、取引先の登録番号を管理するシートや通知文等、Excel(エクセル)形式やWord(ワード)形式の様々なテンプレートが無料でダウンロードできます。

インボイス制度に関する解説記事と合わせてご利用ください。